A Roma un incontro dedicato all’intelligenza artificiale, che ha richiamato intorno al tavolo esperti della materia per esplorarne le attuali tendenze.

Roma – Non dovremmo temere l’intelligenza artificiale in sé, ma piuttosto preoccuparci dell’abuso e dell’utilizzo irresponsabile che se ne può fare. È proprio intorno a questo tema che giovedì 21 settembre si è tenuto il seminario “Algoritmi, sicurezza ed etica dell’innovazione – La persona al centro della transizione digitale”, a Roma presso la Sala delle Bandiere dell’Ufficio del Parlamento europeo in Italia e dalla Rappresentanza in Italia della Commissione europea.

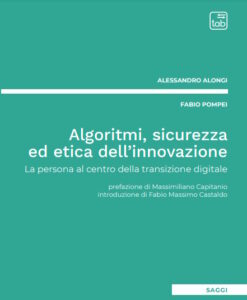

Il dibattito, dedicato all’uso dell’intelligenza artificiale in Italia e nel mondo, ha preso spunto dal nuovo libro dei due giornalisti Alessandro Alongi e Fabio Pompei. L’incontro ha richiamato intorno al tavolo esperti della materia per esplorare le attuali tendenze dell’IA. Erano presenti, in collegamento video da Bruxelles, gli europarlamentari Brando Benifei e Fabio Massimo Castaldo. In presenza a Roma: il Commissario dell’Autorità per le Garanzie nelle Comunicazioni Massimiliano Capitanio, l’On. Alessandro Battilocchio, la Prof.ssa Barbara Marchetti e gli stessi Alessandro Alongi e Fabio Pompei.

L’evento, svoltosi sotto l’Alto patrocinio del Parlamento europeo, è stato patrocinato anche dall’Ordine dei Giornalisti del Lazio, dalla Confederazione Italiana di Unione delle professioni intellettuali e dalla Università eCampus. La tavola rotonda ha consentito ai relatori e agli europarlamentari di discutere ampiamente il tema dell’intelligenza artificiale, affrontando le sfide e le opportunità legate a questa tecnologia in rapida evoluzione e focalizzandosi in particolare sulla “sicurezza” delle nuove tecnologie.

Il libro dedicato all’intelligenza artificiale

“Algoritmi, sicurezza ed etica dell’innovazione – La persona al centro della transizione digitale”. E’ il titolo del libro di Fabio Pompei e Alessandro Alongi, prefatto dal Commissario dell’Autorità per le Garanzie nelle Comunicazioni Massimiliano Capitanio, e introdotto dall’europarlamentare Fabio Massimo Castaldo. Il testo si concentra sulle promesse e sulle sfide dell’era digitale, trattando in particolare il tema della “sicurezza” delle nuove tecnologie, non solo in termini di pericoli per le infrastrutture critiche, ma anche sotto il profilo dei risvolti psico-sociali e di benessere sulla persona.

L’idea di fondo del testo e dei due autori, infatti, è che la sicurezza digitale non sia solo un compito demandato alle istituzioni, ma una questione che riguarda ciascun individuo. La mancanza di cultura digitale o una progettazione inadeguata degli algoritmi possono causare errori significativi che possono pregiudicare servizi vitali o minacciare i diritti fondamentali delle persone. Pertanto – ed è questo l’invito degli autori – tutti hanno il dovere di contribuire a creare un ambiente digitale più sicuro e resiliente.

L’utilizzo dell’Intelligenza Artificiale nella gestione delle decisioni, in particolar modo, solleva importanti questioni etiche e di trasparenza. L’opacità del processo decisionale dei sistemi di IA può comportare discriminazioni e rischi, ad esempio, nel contesto dell’impiego o delle prestazioni pubbliche. Inoltre, l’uso dell’IA può contribuire a realizzare e a diffondere a macchia d’olio deepfake, immagini, video e audio falsi estremamente realistici, capaci di minacciare la reputazione e la fiducia pubblica. Per questo il testo sottolinea l’importanza di affrontare le sfide legate all’uso consapevole, alla privacy, alla sicurezza e all’impatto sulla salute dei nuovi strumenti tecnologici.

Un altro ambito affrontato nel libro è la sicurezza dei più piccoli, argomento molto caro ai due autori; la sicurezza digitale è fondamentale, specialmente per i minori. L’uso crescente della tecnologia da parte dei bambini comporta rischi e necessità di regolamentazione. Inoltre, l’accesso e l’uso eccessivo di Internet possono influire sulla salute e sul benessere delle persone, innescando disturbi dell’attenzione e dipendenza digitale.

“Non bisogna avere paura dell’intelligenza artificiale, ma dell’ignoranza. Come per tutte le innovazioni, è inevitabile che l’intelligenza artificiale debba essere soggetta a regolamentazione“, così Fabio Pompei ha introdotto l’aspetto giuridico durante il seminario. Intelligenza artificiale, realtà virtuale, Internet delle cose e altre innovazioni, infatti, avranno un impatto sempre più pervasivo sulla società e richiederanno risposte a livello giuridico, sociale ed etico.

I proventi del libro donati contro il cyberbullismo

Gli autori doneranno gli interi proventi derivanti dalle vendite del libro a quelle organizzazioni attive nella tutela delle vittime di cyberbullismo, furto di identità, catfishing e a tutte quelle realtà che, quotidianamente, contrastano, con la loro azione, il triste fenomeno della disinformazione online.

“Tale supporto si rende necessario – scrivono i due autori – per sostenere e realizzare una cultura all’uso consapevole e responsabile del digitale tra i giovanissimi, ma anche tra i genitori e nelle famiglie in generale: adulti che si sono ritrovati catapultati, nel giro di pochi anni, all’interno di in una società completamente cambiata e con molti rischi inattesi, come ad esempio le frodi telematiche”.

Gli autori

Alessandro Alongi è docente di Search Engine Optimization all’interno del Corso di laurea in Comunicazione e Multimedialità dell’Università Mercatorum. Laureato in Giurisprudenza e in Scienze Politiche, è specializzato in Relazioni istituzionali e Diritto parlamentare e attualmente si occupa di tematiche giuridiche e regolamentari presso un’importante azienda di telecomunicazioni, oltre a svolgere attività di ricerca nell’ambito del Diritto dell’innovazione, del quale è autore di diversi studi e approfondimenti. Giornalista, collabora con le testate “LabParlamento” e “La Discussione” per cui scrive articoli di innovazione, privacy e società digitale.

Fabio Pompei è ingegnere informatico, dottore di ricerca (Ph.D.) in Ingegneria elettronica e giornalista. Ha iniziato la sua carriera in azienda nel settore bancario, attualmente lavora nel settore delle telecomunicazioni. Docente in corsi di laurea (ingegneria) in università pubbliche e private, è autore di pubblicazioni scientifiche nel settore delle telecomunicazioni. Ha ricoperto incarichi pubblici, occupandosi, in particolare, di Politiche economiche, finanziarie, innovazione tecnologica e semplificazione amministrativa.

https://www.huffingtonpost.it/blog/2023/09/26/news/sicurezza_digitale_le_istituzioni_non_lascino_soli_i_cittadini-13441930/

https://formiche.net/2023/09/tecnologie-capitanio-agcom/

https://www.ilfaroonline.it/2023/09/25/algoritmi-sicurezza-ed-etica-dellinnovazione-sfide-e-opportunita-dellintelligenza-artificiale/536260/